整個2019年上半年,除日系外幾乎所有原廠和代理商都處于MLCC清庫存階段,而在歷經大半年的“清庫存”后,目前,MLCC價格初露“觸底反彈”跡象.根據8月7日國際電子商情網整理的數據來看,臺灣被動元器件大廠國巨、華新科與禾伸堂7月營收紛紛出爐,業績較6月均有普遍提升.

被動元器件缺貨漲價MLCC最為兇猛,晶振市場如何?8日,《國際電子商情》連線了幾家被動元器件代理商,他們大多表示目前還未感受到有明顯市場拉動力來大規模“去庫存化”,不過庫存壓力確實比年初有所好轉.因受到終端需求乏力及原廠“出貨合約”的壓力,代理商MLCC“觸底反彈”的時間要比原廠更晚一些.

就全球競爭格局來說,被動元器件品牌集中化是一大特點,以缺貨漲價最為兇猛的MLCC為例,村田、三星電機、太陽誘電、國巨、AVX(京瓷)、TDK,前6大廠商占據全球超過70%的市場份額.有的人會說,貼片電容這種情況其他電子元件是否一樣?石英晶體,貼片晶振是不是也同樣缺貨漲價了呢?其實電容跟晶振并沒有直接關聯,從某些角度來說沒有太大變化,不管是村田晶振,還是京瓷晶振.

經過“缺貨潮”的洗禮與市場理性沉淀,原廠策略也在發生改變.除了村田、TDK、太陽誘電等日系原廠將產能朝著高端轉移,韓國三星電機、臺灣國巨以及大陸風華高科等廠商也計劃將產能轉移到中高端市場.

據國際電子商情之前的報道,2018年開始,被動元器件巨頭開始新增中高端MLCC產能,新產線的投產時間集中在2019年末至2021年之間.隨著高端MLCC產能不斷開出,預計在今后兩年內,高端MLCC供貨周期將進一步縮短,而屆時新的市場競爭格局或將重塑.

MLCC向著高端市場轉移,而石英貼片晶振早已投身到高端市場,各大晶振廠商生產銷售有源晶體振蕩器,差分輸出晶體振蕩器,高穩定性能TCXO溫補晶振等,為更多高端市場需求提供服務.

受多方面因素影響,2019年注定是跌宕起伏的一年,多家分析機構對全年半導體營收預期均不夠樂觀.從短期來看,正如日系被動元器件廠商所言,貿易爭端、政府政策、新興技術和應用的進展等影響,給今年的市場帶來太多不確定因素,因此很難判斷下半年電容,進口晶振等電子元件的價格、銷量的具體走向.不過,從長遠來看,5G商用及對汽車、工業、醫療、IoT等周邊產業的聯動,將使石英貼片晶振,有源晶振持續受益,至少在用量上,5G智能手機和IoT應用對于晶振的需要都是數倍的增長.

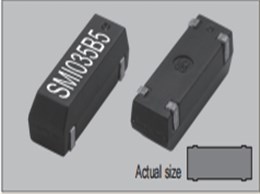

SMI晶振,86M0368 -16,86SMX進口晶振,6G相關設備晶振

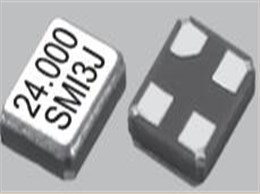

SMI晶振,86M0368 -16,86SMX進口晶振,6G相關設備晶振 日本SMI晶體,53SMX石英晶振,53M320-16,6G基站晶振

日本SMI晶體,53SMX石英晶振,53M320-16,6G基站晶振